Ce riscă Finanțele atunci când se împrumută pe bandă rulantă

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2024/08/2b3755a4-209e-4d11-8fa6-ce07c6b703c7.jpg)

Marcel Boloș, ministrul Finanțelor, prezintă azi în ședința de Guvern o analiză detaliată a indicatorilor de risc conform Strategiei de administrare a datoriei publice guvernamentale pentru perioada 2023-2025. Aceasta evidențiază atât progresele înregistrate, cât și provocările rămase în gestionarea datoriei publice.

Riscul valutar:

- Ponderea datoriei în lei a scăzut ușor de la 49,2% pe 31 decembrie 2023 la 48,3% pe 30 martie 2024, rămânând peste limita minimă stabilită de 45%, dar sub ținta maximă de 60%.

- Ponderea datoriei în euro a scăzut de la 83,0% la 80,8%, fiind încă în cadrul intervalului țintă de 75% – 90%. Acest aspect reflectă eforturile continue de a diversifica sursele de finanțare și de a reduce expunerea la riscurile valutare.

Riscul de refinanțare:

- Ponderea datoriei scadente în termen de un an a rămas constantă la 11% în ambele momente analizate, situându-se în limita maximă stabilită de 20%.

- Ponderea datoriei în lei scadente în termen de un an a crescut de la 15% la 18%, dar se menține în intervalul maxim de 25%.

- Maturitatea medie rămasă a datoriei totale a scăzut de la 7,4 ani la 7,3 ani, rămânând în intervalul țintă de 6,5 – 8,0 ani. În schimb, maturitatea medie a datoriei în lei a scăzut de la 5,1 ani la 4,9 ani, fiind sub limita minimă de 4,0 ani stabilită de strategie.

Riscul ratei dobânzii:

- Ponderea datoriei care își modifică rata dobânzii într-un an a crescut de la 11% la 12%, dar se încadrează în limita maximă de 20%.

- Ponderea datoriei în lei cu modificări ale ratei dobânzii a crescut de la 13% la 16%, rămânând în intervalul țintă de 15% – 25%.

- Perioada medie până la următoarea modificare a ratei dobânzii pentru datoria totală a scăzut ușor de la 7,3 ani la 7,2 ani, în cadrul intervalului țintă de 6,5 – 8,0 ani. Perioada medie pentru datoria în moneda națională a scăzut de la 5,1 ani la 4,9 ani, fiind sub limita minimă de 4,0 ani.

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2024/08/risc.png)

Ministerul Finanțelor susține că pe parcursul anului 2023 a menținut o politică de finanțare predictibilă și flexibilă, în condițiile majorării nevoilor de finanțare de la un volum inițial de 160 miliarde de lei până la 203 miliarde de lei și a deficitului bugetar (în termeni cash) de la 4,4% din PIB la 5,7% din PIB. Cererea din partea mediului investițional, atât pe piețele interne cât și externe, deși oscilantă s-a menținut atractivă, în condițiile menținerii incertitudinilor generate de contextul geopolitic dificil urmare a războiului Ucraina – Rusia.

Pe piața internă s-au emis titluri de stat și contractat împrumuturi în valoare totală de cca 140 miliarde echivalent lei (din care 3,6 miliarde de euro și 123,1 miliarde de lei), din care titlurile de stat destinate populației în cadrul programelor TEZAUR și FIDELIS sunt în valoare de 21,5 miliarde de lei. Obligațiunile de stat de tip benchmark denominate în lei cu scadențe inițiale cuprinse între 3 – 15 ani au fost emise și redeschise aproape în fiecare lună.

Ministerul Finanțelor suține că a urmărit extinderea maturității medii rămase a titlurilor de stat, mare parte din emisiuni fiind emise pe segmentul maturităților medii și lungi.

Pe piețele financiare internaționale s-a emis euroobligațiuni în valoare de 10,6 miliarde echivalent euro, fiind lansate 3 emisiuni de euroobligațiuni denominate în euro și dolari, precum și 13 plasamente private, acestea din urmă fiind utilizate în scopul completării finanțării externe. De asemenea, finanțarea externă a inclus și trageri în valoare totală

de cca 1,3 miliarde de euro în cadrul împrumuturilor contractate de la instituții financiare internaționale (BEI, BIRD etc.), precum și sumele disponibilizate în cadrul componentei de împrumut pentru implementarea Planului Național de Redresare și Reziliență (PNRR) în valoare de 893 milioane de euro.

Evoluția randamentelor la titlurile de stat emise pe piața internă și externă în perioada 2022 – 2023, prezentată în Anexa 3, arată că la sfârșitul anului 2023 acestea se situau la niveluri crescute comparativ cu sfârșitul anului 2022.

Obiectivele Ministerului Finanțelor în administrarea datoriei publice guvernamentale pentru perioada 2024-2026, se mențin similare cu cele prevăzute de Strategia anterioară, respectiv:

– Asigurarea necesarului de finanțare al administrației publice centrale pe fondul minimizării costurilor pe termen mediu și lung;

– Limitarea riscurilor asociate portofoliului datoriei publice guvernamentale, şi

– Dezvoltarea pieței interne a titlurilor de stat.

Atingerea acestor obiective se va realiza prin utilizarea instrumentelor specifice administrării datoriei publice guvernamentale și de administrare a lichidităților, în condițiile riscurilor prezentate aferente portofoliului de datorie publică guvernamentală.

Dezvoltarea pieței interne a titlurilor de stat se menține ca obiectiv strategic pe termen mediu şi urmărește creșterea eficienței acestei piețe, îmbunătățirea lichidității, a gradului de transparență și consolidarea curbei de randament, continuarea celor două programe de titluri de stat pentru populație TEZAUR și FIDELIS, acțiunile ce urmează a

fi implementate în perioada următoare în vederea atingerii acestui obiectiv strategic fiind prezentate în Anexa 1 la Strategie.

Principiile care stau la baza deciziilor de finanțare în perioada 2024-2026 sunt:

1. Asigurarea finanțării în principal în moneda națională, care să faciliteze în continuare dezvoltarea pieței interne a titlurilor de stat și totodată să sprijine diminuarea expunerii la riscul valutar, ținând cont în același timp de capacitatea de absorbție a pieței interne, precum și de necesitățile diversificării bazei de investitori în titlurile de stat prin lărgirea canalelor de distribuție a titlurilor de stat pentru populație precum și a emiterii de obligațiuni pe piața interbancară care să se plieze pe cererea investitorilor instituționali rezidenți și nerezidenți. Emisiunile în EUR pe

piața internă vor fi avute în vedere în contextul cererii specifice exprimate de investitorii locali, pe maturități medii, în funcție de condițiile de piață și de apetitul manifestat de către mediul investițional, în condițiile unui raport maturitate/cost avantajos.

2. Realizarea unui profil cât mai uniform al rambursării datoriei, inclusiv prin utilizarea de operațiunilor de administrare a pasivelor (răscumpărări anticipate sau preschimbări de titluri de stat).

3. Atenuarea riscului de refinanțare și a riscului de lichiditate prin menținerea unei rezerve în valută.

4. În procesul de finanțare externă se va avea în vedere contractarea de datorie preponderent în EUR și USD, alte valute vor fi luate în considerare în funcție de oportunitățile identificate și de raportul cost/risc, precum și de contribuția acestora a diversificarea bazei investiționale, inclusiv prin plasamentele private cât și alte tipuri de instrumente care pot conduce la diversificarea geografică și a tipologiei de investitori. Emisiunile de obligațiuni verzi se vor emite în baza Cadrului general pentru obligațiuni verzi la nivel suveran aprobat la începutul anului 2024 în funcție de estimările privind cheltuielile eligibile cărora le pot fi alocate sumele obținute din emiterea de obligațiuni verzi.

5. Menținerea sub control a expunerii la riscul de rată de dobândă prin limitarea ponderii datoriei care își modifică rata dobânzii într-un an și menținerea unei perioade medii până la următoarea modificare a ratei de dobândă pentru întregul portofoliu de datorie în parametri rezonabili.

6. Utilizarea instrumentelor de finanțare oferite de către instituțiile financiare internaționale (BIRD, BEI, BDCE, BERD etc.), inclusiv a celor instituite la nivelul Uniunii Europene pentru susținerea procesului de redresare și reziliență la nivelul statelor membre, avându-se în vedere termenii și condițiile avantajoase oferite de acestea.

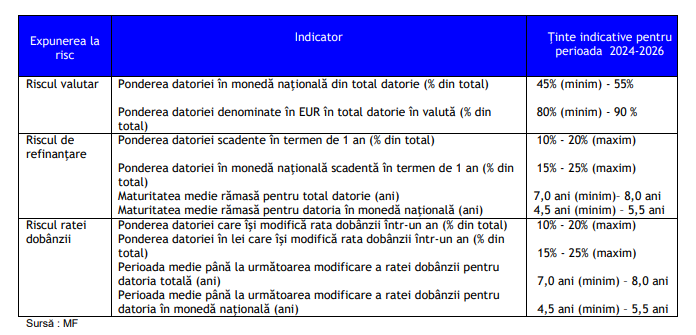

Aceste principii sunt exprimate ca intervale țintă indicative pentru principalii indicatori de risc, ce reflectă compoziția dorită a portofoliului datoriei publice guvernamentale, după cum urmează:

Analiza indicatorilor de risc a fost realizată prin modelul Cost – Risk Analysis dezvoltat cu sprijinul Băncii Mondiale, în baza rulării unor scenarii (strategii alternative de finanțare) care reflectă riscurile aferente proiecțiilor macroeconomice având la bază indicatorii macroeconomici, cât și de obiectivul de dezvoltare a pieței interne a

titlurilor de stat. Rezultatele sunt prezentate în Anexa nr. 4 – Strategii de finanțare simulate prin modelul Cost-Risk Analysis al Băncii Mondiale.

Deși în scădere comparativ cu anii anteriori, expunerea la riscul de refinanțare și implicit la riscul de rată de dobândă a datoriei emise pe piața internă continuă să reprezinte principalele surse de risc pentru portofoliul actual de datorie publică guvernamentală, iar implementarea măsurilor avute în vedere pentru consolidarea și dezvoltarea în continuare a pieței interne a titlurilor de stat vor determina gestionarea prudentă a acestora.

De asemenea, riscul valutar, în contextul menținerii unor necesități de finanțare ridicate, capătă o importanță din ce în ce mai mare. Ministerul Finanțelor va continua politica de constituire a unei rezerve în valută la dispoziția Trezoreriei Statului care să acopere până la 4 luni din necesarul brut de finanțare, politică care va trebui corelată

cu evoluția necesităților de finanțare și cu măsurile care se vor lua de către autoritățile române pentru corectarea deficitului bugetar excesiv, dar și a celor pentru sprijinirea dezvoltării economiei.

În concluzie, în condițiile menținerii unor deficite bugetare ridicate, România aflânduse în Procedura de deficit excesiv, Ministerul Finanțelor are în vedere asigurarea finanțării deficitului bugetar și refinanțării datoriei publice, în principal în monedă națională pentru a continua procesul de dezvoltare a pieței interne, corelat cu capacitatea de absorbție a pieței interne a titlurilor de stat în lei, în paralel cu accesarea piețelor financiare externe, în funcție de oportunitățile oferite pe aceste piețe, cu scopul extinderii maturității medii pentru total datorie și diversificării bazei

investiționale. Totodată, se va continua politica de contractare a împrumuturilor de la IFI-uri în vederea asigurării unor surse robuste de finanțare și asigurării minimizării costurilor pe termen mediu si lung.

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2025/04/pnrr.webp)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2025/04/Design-fara-titlu-2025-04-17T161720.231.png)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2024/11/gold-bullion-Canada-vancouverscdcSDSd.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2024/09/Parlamentul-Romaniei-Camera-Deputatilor-1.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2025/04/1720530702283.png)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2025/03/287193-guvernul-romaniei-anunta-reforme-fiscale-majore-in-2025-actualizari-pentru-impozitarea-profitului-tva-si-salariile-din-sectorul-public.jpeg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/sfm/2025/04/1726833830/04a36e2620e6fea8c4f7cf629b1d2178-t.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/sfm/2025/04/1729696081/ebf1a94488d4a4fe929475a64e34562f-t.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/sfm/2025/04/1742457413/3333b7dd6048487b08459c94cccc36b3-t.webp)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2025/04/DEZBATERE_DIGI24_INSTANT_001_POOL_INQUAM_Photos_Octav_Ganea-scaled.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2025/04/7UTTZBZFDFK4HKFRCXAHTUX6HA.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2025/03/Captura-ecran-192.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2025/04/papaucul-lui-Putin-e-numai-bun-de-pupat.png)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2025/04/continental_pp_cross-domain-hpc_closeup-scaled.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2025/04/renovare-apartament-mare.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2025/04/blackout-in-spania-si-portugalia-dnsc-infirma-existenta-unui-atac-cibernetic-transfrontalier-968498.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2025/04/Sclavie-in-Prahova.-O-ferma-a-groazei-descoperita-de-DIICOT.jpg)